Depuis 2020, le secteur aurifère reprend du poil de la bête. Malgré les fluctuations du cours de l’or, des choses très intéressantes se passent sous la surface… Il est temps de passer à l’action !

La 15ème édition du rapport In Gold We Trust a été publiée le 27 mai. Chaque année, Ronald Peter Stöferle et Mark J. Valek (S&V) nous y livrent leur analyse de la planète Finance, en particulier du cours de l’or et du cours des sociétés d’exploitation minière.

Cette industrie occupe une place toute particulière dans cette dernière édition puisque ce n’est pas un chapitre que lui dédient S&V comme à leur habitude, mais trois ! Voici le programme :

– la traditionnelle analyse des développements intervenus au cours des 12 derniers mois sur le secteur minier et le commentaire de sa valorisation (27 pages cette année !) ;

– 13 pages consacrées à une étude consacrée à la relation « prévisible » qu’entretiennent les actions minières et les taux d’intérêt réels ;

– une présentation du secteur minier chinois (8 pages).

Quasiment une cinquantaine de pages donc, dont la rédaction a été possible à l’aune des plus de 120 réunions de l’industrie du secteur minier auxquelles a participé l’équipe d’Incrementum depuis la publication du rapport IGWT 2020 !

Aujourd’hui, je vous propose de vous restituer la substantifique moëlle des deux premiers sujets de cette thématique.

Avant de débuter, cependant…

… Il ne me semble pas inutile de revenir en quelques mots sur la synthèse que j’avais rédigée l’année passée au sujet du point de vue des deux analystes d’Incrementum AG sur les minières. Si vous avez bonne mémoire, vous vous souvenez peut-être qu’à l’époque, ce secteur venait enfin de relever le bout de leur nez.

En quelques mots, S&V confirmaient dans leur rapport 2020 ce qu’ils martèlent depuis mai 2019, à savoir que les minières sont bel et bien entrées dans un nouveau marché haussier, et pas n’importe lequel.

En effet, alors qu’ils s’attendaient à un cours de l’or qui se montera a minima aux alentours de 4 800 $ l’once à horizon décembre 2029 (il s’agit de leur scénario « conservateur »), les deux Autrichiens percevaient l’année passée le secteur minier comme étant « potentiellement l’opportunité d’une vie ».

Ils ajoutaient que si « la fête [avait] commencé », nous étions encore loin d’être entrés dans la phase d’accélération des prix, puisque les minières juniors continuaient de sous-performer le reste du marché depuis 2017. On ne pouvait donc pas conclure que « l’appétit pour le risque [avait…] vraiment repris ».

La situation est-elle différente cette année ?

Minières : 12 mois en dents de scie

L’année passée, je récapitulais les épisodes précédents dans ces termes :

« Après le grand marché haussier qui a prévalu entre 2001 et 2011, les minières ont connu une longue descente aux enfers entre 2011 et janvier 2016, avant de rebondir au cours du premier semestre 2016 pour ensuite baisser de nouveau jusqu’au creux de septembre 2018. Depuis, leur valorisation a quasiment doublé. »

Sur le seul plan de la valorisation du marché, il n’y a pas grand-chose à ajouter si ce n’est pour préciser que le secteur minier a poursuivi son ascension jusqu’à début août 2020, pour ensuite consolider entre le niveau atteint à cette époque et le creux de février 2021.

Comment interpréter cette consolidation ?

Pour S&V, « l’intérêt pour le secteur minier s’est sensiblement accru l’année dernière, probablement […] en raison de l’investissement de Warren Buffett sur Barrick Gold, avant de se stabiliser à nouveau depuis ».

Les analystes d’Incrementum font référence au quelque peu surprenant investissement de 500 M$ opéré par Berkshire Hathaway dans l’entreprise canadienne… avant que l’Oracle d’Omaha ne liquide sa position au quatrième trimestre 2020.

Ayant arrêté leurs chiffres au mois de mai, S&V relèvent que « le HUI se négocie actuellement au même niveau qu’en 2016, alors le prix de l’once s’élevait en moyenne à 1 350 $. Les 500 $/once supplémentaires se sont traduits par un accroissement significatif des marges et des flux de trésorerie » des entreprises du secteur.

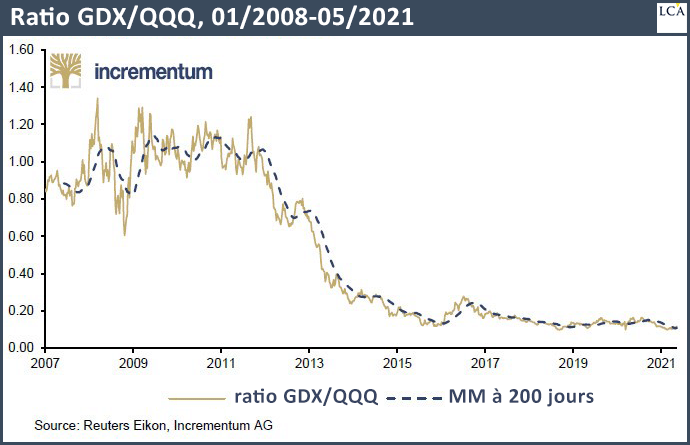

Par ailleurs, compte tenu du redressement de la valorisation du secteur minier (GDX) par rapport aux valeurs technologiques (QQQ), S&V évoquent « une rotation sectorielle [qui semble] en cours, lentement mais sûrement ».

Cette timide rebiquette n’est pas le seul argument qu’invoquent S&V pour justifier leur pari. La légère augmentation de la force relative des juniors (GDXJ) par rapport aux seniors (GDX) depuis 2020 témoigne pour eux d’un regain, certes lent, de l’appétit pour le risque sur ce secteur.

En somme, « la proposition de valeur du secteur minier est reconnue », estiment S&V. Tout ce dont le secteur manque pour briller, ce n’est que « d’un peu d’amour » !

Et pour cause…

Minières : « l’industrie de l’or est en meilleure forme que jamais »

Un an après le portrait qu’avaient brossé S&V des minières dans leur précédent rapport, ils déclarent :

« Nous pouvons affirmer que le secteur a tenu ses promesses. La proposition de valeur des minières n’a fait que s’améliorer. Une grande partie de ce qui a été dit dans la précédente édition au sujet des actions minières est toujours d’actualité.

Le changement le plus important concerne la déconnexion des valorisations de ces actions par rapport au flux de trésorerie des sociétés du secteur. Des sous-évaluations remarquables sont passées en grande partie inaperçues, les investisseurs se concentrant sur les cryptoactifs, les SPAC, les meme stocks comme GameStop et, bien sûr, les FAANG. »

Pour ce qui est desdites promesses, je renvoie le lecteur à mon billet de l’année passée.

En ce qui concerne les réalisations, S&V soulignent qu’en 2020 :

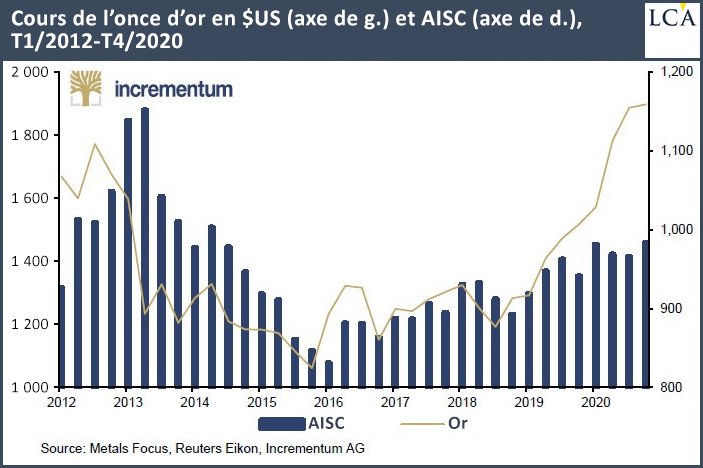

« Les producteurs ont connu l’année la plus rentable de leur histoire. Le prix spot moyen de l’or a augmenté pour atteindre 1 770 $ l’once, mais l’AISC moyen de l’industrie – qui représente le coût de l’exploitation minière – est resté stable. »

Pour ce qui est de la restructuration du secteur au travers des fusions et acquisitions, thème majeur de 2019, elle a certes été retardée pour des raisons évidentes, mais elle reste un horizon certain. S&V s’attendent notamment à un « pic de production d’or » temporaire qui « fera augmenter la pression pour poursuivre les fusions et acquisitions » afin de sécuriser la production future.

Offrons-nous le luxe des détails au travers de quelques graphiques.

Tout d’abord, non seulement la dette nette du secteur est en chute libre depuis 2014 (la hausse sur 2020 est évidemment due aux confinements mais on constate que la courbe jaune a presque déjà rejoint son niveau pré-pandémie)…

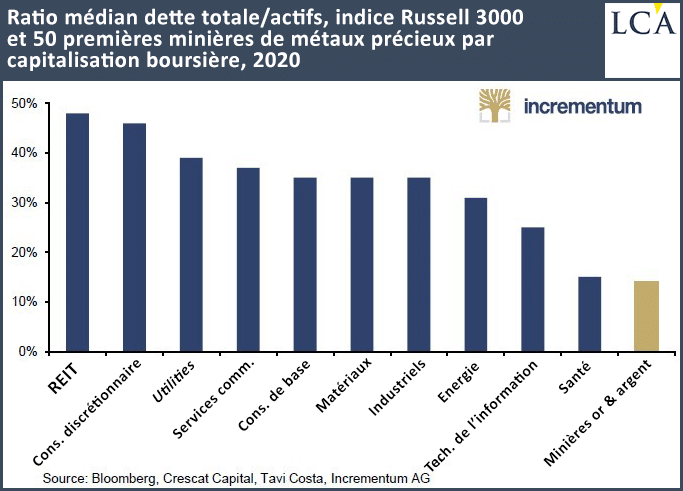

… mais le niveau d’endettement des minières est très limité en comparaison des autres secteurs du Russell 3000 (l’indice qui représente les 3 000 plus grandes sociétés cotées sur les marchés américains).

Un désendettement spectaculaire

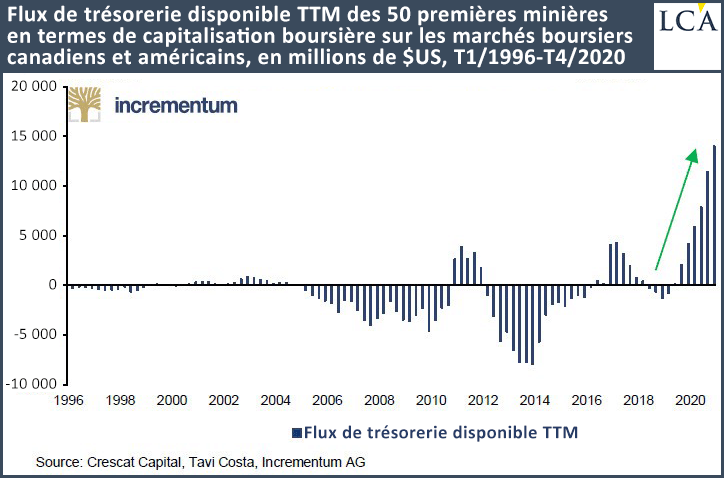

Ce deleveraging s’explique en particulier par l’évolution de la trésorerie disponible des minières qui a atteint des niveaux jamais vus sur ce secteur au cours des 25 dernières années :

Si bien que le cabinet McKinsey écrit au sujet de l’industrie minière dans son ensemble que « les ratios de levier devraient continuer à diminuer de manière significative, ce qui permettra d’obtenir des bilans beaucoup plus sains dans un avenir proche ».

Pour ne rien gâcher, « les ratios de levier de l’industrie aurifère devraient être nettement meilleurs que ceux de la plupart des autres industries minières », précisent ses analystes.

Enfin, le rendement des fonds propres des entreprises du secteur est à un niveau record, « ce qui est logique compte tenu des marges record atteintes sur l’AISC en 2020 », comme le relèvent S&V.

L’AISC n’a en effet augmenté que de 1,8% en 2020, alors que dans le même temps l’once a gagné autour de 24%.

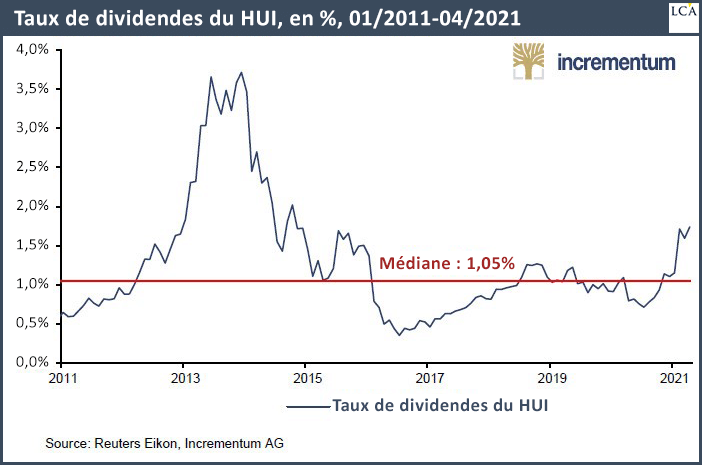

Voilà de quoi escompter de goulues distributions de dividendes, n’est-ce pas ? Après de longues années de modération, ceux-ci sont justement en hausse depuis… fin 2020 !

Résumons-nous : en 2020, le secteur minier s’est retrouvé avec une « industrie en meilleure forme que jamais », un cours moyen de l’or plus élevé qu’il ne l’a jamais été, et pourtant avec une valorisation « au même niveau qu’en 2016, alors le prix de l’once s’élevait en moyenne à 1 350 $ » !

Dans un prochain article, nous essayerons de voir comment expliquer cette déconnexion entre les fondamentaux et les cours…

Pour plus d'informations et de conseils de ce genre, c'est ici et c'est gratuit