Les taux d’usure viennent d’être publiés au Journal Officiel pour le 3ème trimestre 2022. Malheureusement, alors que depuis le début de l’année, la plupart des banques ont augmenté leurs taux de 0,50 point mais jusqu’à 0,75 point pour certaines, les taux d’usure, taux plafonds au-delà desquels elles n’ont pas le droit de prêter, n’ont remonté que de 0,17 point.

Ainsi la situation dans laquelle de plus en plus d’emprunteurs voient leur dossier refusé, alors qu’ils auraient emprunté sans problème il y a 6 mois, risque de se poursuivre cet été. Dans ce contexte, certaines banques commencent à être moins inciter à prêter en raison de la faiblesse des marges réalisées.

Une remontée des taux trop faible compte-tenu du contexte

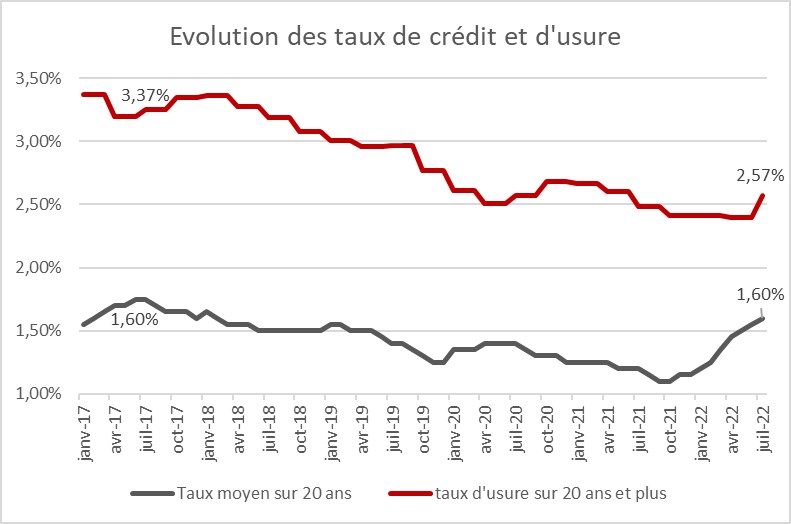

Comme annoncé au JO, les taux d’usure remontent faiblement sur 20 ans et plus à 2,57 %, contre 2,40 % au 2ème trimestre. Sur les durées inférieurs, ils sont plus élevés, notamment en raison du fait que celles-ci sont privilégiées par les emprunteurs plus âgés, qui ont souvent un taux d’assurance plus élevés.

Depuis octobre 2021, le taux d’usure était à 2,41% avant de diminuer à 2,40 % en janvier 2022, un plus bas historique... On a donc une hausse de 0,16 point seulement en 10 mois, alors que les taux de crédit ont remonté de 0,5 point !

Les taux d’usure sont donc actuellement complétement décorrélés des taux proposés par les banques. En juillet, les taux de crédit hors assurance sur 20 ans devraient atteindre en moyenne 1,6 % sur 20 ans soit un retour à leur niveau de décembre 2017, sauf qu’à cette époque ou le taux d’usure était à 3,35 %.

A ce jour la remontée des taux d’usure est insuffisante pour permettre aux banques d’appliquer des taux leur permettant de dégager une marge suffisante pour être inciter à prêter compte tenu de la hausse des taux de refinancement mais également de la hausse des taux d’emprunt d’Etat, aux alentours de 2 %, soit un retour à leur niveau d’avril 2014 au moment où les taux de crédit étaient à plus de 3,3 %, avec un taux d’usure à 5,19 %.

La Banque de France s’est basée sur les taux effectifs (TAEG, tous frais compris, garantie, dossier et assurance inclus) à 1,93 % sur le trimestre précèdent, soit le 2ème trimestre, sur 20 ans et plus alors que les banques proposent actuellement des taux nominaux à plus de 1,95 %...

« En cas de remontée des taux, la méthode de calcul du taux d’usure se basant sur les taux effectivement accordés durant le trimestre précédent, plus une marge d’un tiers, pose problème. Le taux d’usure au 1er juillet, a été calculé sur la base des taux effectivement accordés – assurance et tout frais inclus – en avril et mai, donc pour des crédits demandés en janvier ou février, avant la remontée des taux, à un moment on pouvait encore emprunter avec un très bon profil à moins de 1 % sur 20 ans. La hausse des taux, récente et très forte, n’a donc été prise en compte que partiellement. C’est ce décalage de 3 mois qui provoque ainsi un effet ciseau qui exclut du crédit une plus large catégorie d’emprunteurs » explique Julie Bachet, directrice générale de Vousfinancer.

Voici deux exemples de derniers barèmes reçus...

Barème régional : taux proposés entre 1,82 % et 2,02 % sur 20 ans, hors assurance

Banque nationale : taux proposés entre 1,95 % et 2,30 % sur 20 ans

Globalement, au-dessus d’un taux proposé à plus de 1,80 %, en incluant l’assurance et les frais de garantie, le dossier ne passe pas !

TAEG 2,64 % > au nouveau taux d’usure !

La solution : prendre une délégation d’assurance, à condition que la banque accepte… avec à la clé une baisse de sa marge également.

Cette situation, avec des taux d’usure qui restent décorrélés du marché va conduire les banques à être moins incitées à prêter avec un risque est une fermeture du robinet du crédit pour les emprunteurs classiques… Seuls ceux avec les plus hauts revenus, les plus rentables, vont encore pouvoir emprunter… Il va falloir attendre le 1er octobre pour que la situation commence a se débloquer.