Les données passées Européennes restent faibles, les signes sur le futur s’améliorent (doucement !) : un signe de plus, même timide, qui validerait la thèse du « trou d’air ». Accord de sortie du Royaume Uni : les modifications obtenues lundi 11 mars au soir par Theresa May sont surtout cosmétiques, le vote sur le texte aujourd’hui au Parlement britannique sera très probablement négatif.

Point de marché : pourquoi les taux longs sont si bas ?

Les taux à 10-ans allemands sont mardi 12 mars à 0,06%, les taux français sont confortablement sous les 0,5%. C’est bien sûr un produit dérivé de l’annonce de la BCE jeudi dernier de ne pas monter ses taux avant la fin de l’année, les taux courts ont été ancrés à un niveau très bas et ont entrainé le reste de la courbe.

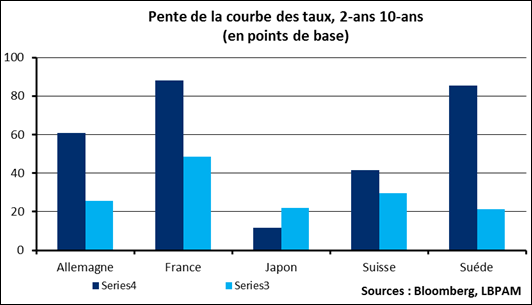

Est-ce durable ? On regarde les quatre principaux pays dont la partie courte de la courbe est négative : Allemagne, Japon, Suisse et Suède. Dans tous ces pays la pente de la courbe entre le 2-ans et le 10-ans est relativement similaire. L’Allemagne a une pente un peu plus forte.

En prenant une approche complémentaire, on trouve qu’en moyenne, la pente 2-10ans de ces pays a été de 66 pdb depuis que les taux sont négatifs sur la partie courte. Avec un 2-ans allemand à -0,55% mardi matin, la valeur cible du 10-ans allemand devrait donc être de 0,11%, pas si loin de sa valeur actuelle. Si le niveau de taux est indiscutablement extrêmement bas il ne semble donc pas qu’il soit excessif au regard des comparables historiques.

Un autre « dommage collatéral » de l’annonce de la BCE est le niveau de volatilité attendue sur le Bund par les marchés qui s’est totalement effondré et est au plus bas historique. Dit autrement, la courbe attend une stabilité sans précédent des taux allemands à leur niveau actuel. Ce n’est pas un signe de mouvement de taux à attendre.

Données européennes mixtes

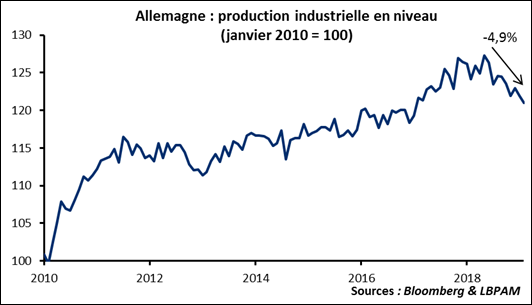

Coup d’œil dans le rétroviseur : la production industrielle allemande a encore baissé, -0,8% sur le mois de janvier. Au total elle a baissé de 4,9% depuis mai 2018. C’est un mouvement d’une ampleur similaire à ce que nous avons connu lors de la crise de 2001. Bref, l’ajustement de production est trop important pour être tenable. Il nous semble très probable que la production industrielle commence à se redresser à un horizon d’un trimestre.

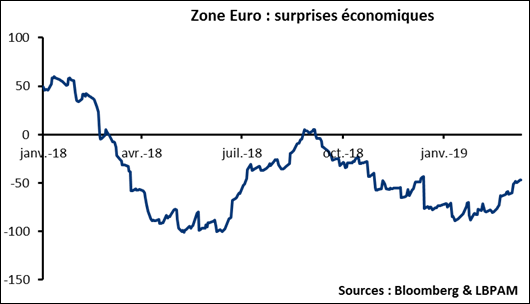

Coup d’œil en avant : l’indicateur Banque de France dans l’industrie s’est redressé passant de 99 à 101. Rien d’excitant bien sûr, le chiffre reste médiocre (la BdF a d’ailleurs baissé sa prévision de croissance pour le T1 2019 à +0,3% en glissement trimestriel), mais il est au-dessus de la moyenne de long terme de l’indicateur. Cela fait écho aux PMI synthétiques qui s’étaient améliorés le mois dernier. Les indicateurs avancés les plus récents donnent donc un signal un peu plus rassurant.

L’indicateur de surprises économiques pour la zone Euro est d’ailleurs toujours négatif, mais bien moins déprimé qu’au début de l’année.

Prix du pétrole, pas de changement majeur

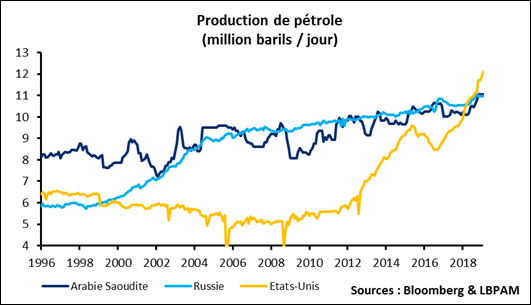

L’Arabie Saoudite a annoncé dimanche que la baisse de production de l’OPEP se poursuivrait jusqu’en juin 2019. Premier bilan : rien ou pas grand-chose. Depuis un mois le WTI yoyote entre 55 et 57 dollars le baril, le marché n’est pas vraiment impressionné par l’OPEP.

La raison tient probablement beaucoup au graphique ci-dessous, nous avions noté en avril dernier que les Etats-Unis étaient devenus le premier producteur mondial. Depuis, leur production n’a cessé d’augmenter (et leurs exportations…). L’argument d’offre pour tendre les prix du pétrole est donc bien maigre.

Les Britanniques votent

Première vote aujourd’hui de la saga Brexit : vote au Parlement du projet d’accord. Rien de substantiel n’a changé par rapport à l’accord qui a été rejeté massivement par ce même Parlement en janvier. Le « midnight deal » d’hier soir (en fait signé à 11:40, soyons précis) entre Juncker et Theresa May est essentiellement cosmétique. Theresa May devrait donc essuyer un revers de plus, on parle d’une centaine de voix d’écart, c’est mieux que le débours de 230 voix lors du vote du 15 janvier, mais cela laisse peu d’espoir.

Si le vote négatif est confirmé on passe demain au vote sur une sortie sans accord. Cette option devrait elle aussi être refusée. Dans ce cas on passe au vote jeudi sur une extension de l’article 50.

Nous continuons à penser qu’une sortie sans accord est peu probable, mais la date butoir de fin mars sera très certainement dépassée. Il faut toutefois rappeler que l’article 50, alinéa 3 du traité de l’Union Européenne dispose que :

« 3. Les traités cessent d’être applicables à l’État concerné [..] sauf si le Conseil européen, en accord avec l’État membre concerné, décide à l’unanimité de proroger ce délai. »

La question devient alors : quelle contrepartie va demander le Conseil à une extension de l’article 50. On parle d’une soulte plus importante sous forme de contribution au budget. Il est aussi fort probable que le Conseil demande des garanties sur une prise de décision du Royaume-Uni.

Les marchés, eux, restent d’une zénitude impressionnante : la livre sterling est ce matin au plus haut depuis presque deux ans (0,852 contre Euro) et la volatilité implicite reste très contenue. Les marchés ne croient pas à un « hard Brexit ».