La flat tax sur l’assurance-vie nécessitera votre plus grande vigilance si vous avez plusieurs contrats déjà ouverts. A l’avenir vous aurez intérêt à multiplier les contrats.

Nous avons récemment vu que la flat tax présente un certain nombre d’avantages sur d’autres types d’impôts. Encore faut-il qu’elle soit véritablement flat… Premier problème pour une mesure qui se veut simple : le prélèvement forfaitaire « unique » (PFU), fixé à 30% (12,8% d’impôt sur le revenu + 17,2% de prélèvements sociaux), instaure une double dichotomie fiscale entre d’une part le « avant »et le « après »la réforme, c’est-à-dire en fonction de la période à laquelle ont eu lieu les versements et, d’autre part, selon le montant de ces derniers. Les grandes lignes du projet initial présenté par le gouvernement peuvent être résumées comme suit : « rien ne change pour les revenus produits par les versements antérieurs à la réforme, quel que soit leur montant. Après cette date, la fiscalité de l’assurance-vie sera préservée jusqu’à 150 000 euros d’encours* nets, tous contrats confondus, pour une personne seule et 300 000 euros pour un couple », déclarait Bruno Le Maire. (* il s’agit en fait du montant des versements et non des « encours », comme l’a initialement déclaré le ministre.)

Deuxième problème : la version originelle du PFU présentée dans le Projet de loi de finances pour 2018 était tellement ubuesque que son application revenait à favoriser les « gros épargnants »au détriment des « petits »en matière de retraits intervenant avant huit ans.

Le Parlement à la rescousse pour écarter le risque de censure du Conseil constitutionnel

Ce genre de règle revient à faire payer les contribuables de manière inversement proportionnelle à leur capacité à contribuer, ce qui aurait pu se révéler tout bonnement… anticonstitutionnel ! Face à ce risque, le député LREM Laurent Saint-Martin a déposé un amendement le 11 octobre, lequel a été voté en Commission des finances le 12 octobre et à l’Assemblée nationale sept jours plus tard. Désormais, le seuil de 150 000 € est écarté sur les contrats détenus depuis moins de huit ans et tous les assurés bénéficient du PFU sur cette période, la distinction ne s’opérant qu’au-delà de huit ans.

Le résumé le plus clair et le plus succinct que j’ai lu à ce sujet a été formulé par le CGPI Guillaume Fonteneau sur Le Blog Patrimoine :

« Pour les contrats de moins de huit ans : Tous les versements effectués à partir du 27 septembre 2017 bénéficieront de l’application du PFU à 30%. Cela signifie que l’instauration du PFU supprime l’importance de l’antériorité fiscale. Les taux de 35% + 17,20% de CSG/CRDS avant quatre ans, 15% + 17,2% de CSG/CRDS entre quatre ans et huit ans sont supprimés pour tous les versements réalisés après le 27 septembre 2017. Dorénavant, c’est le taux unique de 30% qui s’applique avant huit ans et cela quel que soit l’encours détenu en assurance vie. Pour les contrats de plus de huit ans : L’adhérent qui a versé plus de 150 000 € se verra appliquer le PFU à 30% (en réalité 12,8% d’impôt sur le revenu après un abattement de 4 600 € ou 9 200 € + 17,20% de prélèvement sociaux). Pour les autres, c’est-à-dire pour les adhérents qui ont versé moins de 150 000 € en assurance-vie, c’est le taux de 7,5% après abattement de 4 600 € ou 9 200 € + 17,20% de prélèvements sociaux qui s’applique.«

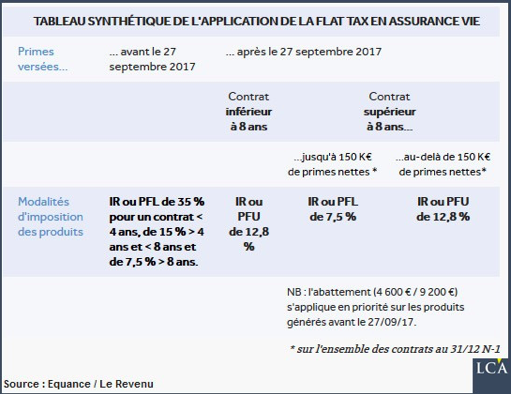

Le Revenu a résumé la situation dans le tableau ci-dessous :

Le PFU à 30% ne porte que sur les versements réalisés après le 27 septembre 2017 et le seuil de 150 000 € doit être apprécié par assuré pour l’ensemble des contrats d’assurance-vie et de capitalisation détenus, déduction faite de la part de primes contenue dans les rachats précédents.

Une grande tradition française de complications stériles

Difficile d’imaginer une réforme susceptible de rendre plus complexe la détermination de l’impôt dû par la compagnie d’assurance à laquelle l’épargnant demandera un retrait. Et bonne chance aux particuliers pour vérifier le montant de l’impôt par la suite ! La formule de calcul n’était déjà pas simple mais, avec cette réforme, on atteint de nouveaux sommets. Tout cela alors que Bercy compte seulement 6% d’assurés ayant dépassé le seuil de 150 000 € de versements. L’autre grande mesure fiscale du gouvernement, le remplacement de l’ISF par l’IFI (impôt sur la fortune immobilière), a quant à elle pour conséquence de faire perdurer un impôt qui est tout sauf neutre sur le plan fiscal et qui ne rapportera même pas 1 Md€ par an… Mais qu’est-ce que nos dirigeants ne feraient pas pour « préserver cette tradition très française qui consiste à mettre en branle des marteaux piqueurs pour chasser des moustiques » ?, s’interroge Eric Verhaeghe sur www.entreprise.net.

Finalement, c’est bien le 27 septembre (jour de la publication du Projet de loi de finance pour 2018) qui a été retenu comme date d’entrée en vigueur de la réforme. Merci au gouvernement d’avoir mis les épargnants devant le fait accompli.

Pour qui la flat tax est-elle une bonne nouvelle ?

Sur les contrats détenus depuis moins de huit ans, la mesure, qui doit encore être approuvée par le Sénat pour être définitivement entérinée, avantagerait tous les assurés qui bénéficieraient grâce à elle d’une forte baisse du taux d’imposition sur leurs rachats à compter du 1er janvier 2018. La fiscalité après huit ans augmente pour les assurés ayant versé plus de 150 000 € de primes en assurance-vie ou sur un contrat de capitalisation qui ne bénéficient plus du taux de 7,5% (après un abattement de 4 600 € pour une personne seule ou 9 200 € pour un couple) + 17,2% de prélèvements sociaux. Elle reste identique pour les autres épargnants.

Une réforme aux enjeux industriels considérables

On lit ici ou là que cette réforme, remettant en cause le principe d’une fiscalité réduite en fonction de l’antériorité fiscale du contrat, entraînerait « la suppression de toute relation entre le temps et la fiscalité ». C’en est bien l’esprit, mais cela n’est pas exact : les assurés ayant versé pour moins de 150 000 € de primes peuvent en effet complètement défiscaliser leurs retraits en attendant huit ans pour ce faire.

Mais pour les épargnants de moins de 70 ans étant assujettis au PFU à 30% (c’est-à-dire ceux qui détiennent des contrats de moins de huit ans et/ou plus de 150 000 € en assurance-vie depuis plus de huit ans), la réforme incite sur le plan fiscal à ouvrir de nouveaux contrats. Cela est d’autant plus vrai pour les assurés détenant des fonds euros moins « rémunérateurs ». Comme l’explique Guillaume Fonteneau, il s’agit d’une « réforme profonde qui modifie l’usage du contrat d’assurance-vie comme produit d’épargne exclusivement long terme. La flat tax et son application avant et après huit ans, transforme l’assurance-vie en produit d’épargne court terme et long terme, et plus simplement long terme. »

Par conséquent, « les compagnies d’assurance-vie qui collectaient des sommes importantes sur les vieux contrats d’assurance-vie sous l’unique argumentation de l’antériorité fiscale, perdent un avantage commercial majeur. A contrario, puisqu’il n’est plus fiscalement pénalisant d’ouvrir un nouveau contrat, nous pourrions assister dans les prochains mois à un basculement de la collecte au profit de nouveaux contrats, plus performants et moins onéreux. Au final, l’adoption du prélèvement forfaitaire unique rebat les cartes de l’assurance-vie et pourrait relancer la concurrence entre les compagnies. »

Certes, la majorité gouvernementale est en position de force au Sénat, mais tant que la navette parlementaire ne sera pas arrivée à son terme, nous ne serons pas à l’abri de nouvelles modifications des règles du jeu en matière de fiscalité des rachats sur les contrats d’assurance-vie. Nous aurons peut-être l’occasion de refaire le tour de cette usine à gaz…

Pour plus d’informations, c’est ici