Difficile de passer à côté de l’événement dont toute la planète finance parle depuis peu: l’abandon du taux plancher par la Banque Nationale Suisse (BNS).

De vives réactions ont agité les médias suisses et internationaux, la décision de la BNS est "un tsunami", selon Nick Hayek, CEO de Swatch group, et serait même "pire que la votation du 9 février", selon Jérôme Schupp, responsable de la recherche chez Syz & Co. Ces propos reflètent l’atmosphère de colère et d’incompréhension qui a pesé dans les milieux industriels et financiers. D’autres ont cependant su se contrôler et même garder le sens de l’humour, à l’image des comparses d’investir.ch qui ont publié un avis de décès du taux plancher.

Choc sur les marchés

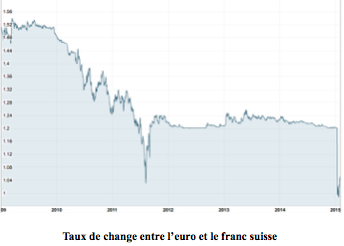

15 janvier 2015, 10h28 du matin, la BNS annonce sobrement l’abandon du cours plancher. Séisme sur les marchés financiers ! Alors que personne ne s’y attendait, le franc gagne plus de 15 %, les conséquences sont immédiates pour tous les investisseurs qui pariaient l’inverse. Plusieurs entreprises de courtage sur devises ont essuyé des pertes sanglantes dont elles peineront à se relever. Les réactions de tous bords ne se sont pas faites attendre, on assista même à l’apparition ironique du hashtag #JeSuisCHF sur twitter, allusion au célèbre #JeSuisCharlie.

Selon le communiqué de presse officiel, annonçant l’abolition du cours plancher, une baisse des taux négatifs appliqués aux comptes de virement et une baisse de la marge de fluctuation du Libor à trois mois, la surévaluation du franc s’est "dans l’ensemble atténuée" et l’économie a eu le temps de "s’adapter à la nouvelle situation". Cependant, certains experts restent sceptiques face aux explications de la BNS, ni Paul Krugman, prix Nobel d’économie, affirmant « [...] nobody I know believes the official explanation, [...] », ni Simon Wren-Lewis, professeur à Oxford, pour qui "This is not that convincing", ne se satisfont de ces maigres explications.

La pression sur le franc suisse s’était intensifiée depuis peu. Alors qu’elle n’a presque pas été contrainte d’intervenir sur les marchés ces trois dernières années, la BNS a dû accroître fortement ses achats d’euros pour soutenir le cours plancher dès la fin de l’année 2014. La détérioration économique de la zone euro et l’issue potentielle des élections grecques y ont contribué. De plus, la perspective d’une annonce d’un programme de rachat de dette – le fameux quantitative easing (QE) – de la part de la Banque Centrale Européenne (BCE) impliquerait des interventions massives de la BNS pour soutenir l’arrimage du franc à un euro qui ne cesserait de se déprécier. Aux Etats-Unis, c’est l’inverse qui est attendu, un raffermissement de la politique monétaire de la FED par une levée des taux, impliquant une appréciation du dollar. Ainsi, l’euro et le dollar courent dans des directions opposées, l’euro s’affaiblissant et le dollar se renforçant, ce qui laisse la BNS dans une position bien plus compliquée que lorsque la situation demeurait stable. Elle a jugé qu’il n’était alors plus justifié de maintenir le cours plancher, une mesure qu’elle rappelle avoir toujours qualifié d’exceptionnelle et temporaire. Le retour à l’indépendance monétaire de la Suisse semble s’être fait en partie sous la contrainte.

De lourdes conséquences

Les conséquences seront aussi importantes que diverses et bien sûr même hors de Suisse, comme certaines de nos communes ayant contracté des prêts libellés en francs suisses et voyant leurs dettes exploser, ou ces citoyens polonais détenteurs de prêts hypothécaires en francs dont certains sont aujourd’hui en danger d’insolvabilité.

Les industries exportatrices suisses frappées par ce "tsunami", comme l’horlogerie ou la production de machines, voient leur compétitivité fortement impactée vendant à l’étranger des biens à un prix 15% plus élevé. Le tourisme ne sera pas non plus épargné, en plus des conditions d’enneigement peu favorables en début de saison, la hausse du coût de passer ses vacances en Suisse dissuadera un certain nombre de touristes. La Suisse est même passée en tête du Big Mac index publié par The Economist, avec le Big Mac le plus cher du globe à 7.54 dollars alors qu’il en valait 6.38 une semaine auparavant.

Les principaux instituts de prévisions conjoncturelles ont tous revu leurs prévisions de croissance à la baisse. Le Centre de recherche conjoncturelle KOF de l’EPFZ prévoit une contraction du produit intérieur brut (PIB) de 0.5% et une déflation de -1.5 % pour l’année courante, puis une stagnation du PIB à 0 % et une faible variation des prix de -0.4 % pour l’année 2016, le chômage devrait en outre légèrement augmenter. Le petit nuage sur lequel la Suisse a vécu ces trois dernières années semble s’être estompé.

Une analyse holiste proposée par Dean Baker, Co-directeur du Center for Economic Policy Research (CEPR), affirme que l’appréciation du franc - de plus couplée au QE de la BCE - va agir comme un boost économique pour les secteurs exportateurs des pays voisins et si, à moyen-terme, ses principaux partenaires commerciaux se portent bien, la Suisse se portera mieux.

Si l’action de la BNS ne peut être considérée comme une erreur, les avis sur le timing de la sortie du cours plancher divergent. Philippe Bacchetta, professeur à HEC Lausanne, juge que cette décision aurait du être prise plus tôt. La BNS donne effectivement l’impression d’avoir agi sous la contrainte. Cette impression aurait été plus faible si l’annonce était survenue avant même qu’elle soit contrainte d’intervenir sur les marchés fin 2014. Charles Wyplosz, professeur à l’IHEID de Genève, argumente qu’elle aurait au contraire dû attendre et suivre la dépréciation de l’euro quelques temps, ce qui aurait poussé l’inflation en territoire positif et ainsi évité le risque de déflation en Suisse. Ces évènements rappellent combien il est difficile pour une banque centrale de lutter contre la déflation. Selon Simon Cox, de BNY Mellon Investment Management, ce n’est pas la capacité de la BNS à lutter contre l’inflation qui est remise en cause, mais sa capacité à en créer.

Restons calmes

Les politiciens suisses ne se sont pas privés d’intervenir énergiquement dans les médias suite à cet évènement. L’état doit-il intervenir pour sauver la Suisse de cette situation apocalyptique ? Bien sûr que oui, répondent-ils tous, mais chacun à sa sauce. En effet, chaque parti dispose de sa propre recette en cette année électorale... Les fortes réactions suscitées par cet événement semblent être exagérées. Cette annonce a eu l’effet d’une bombe pour les entreprises exportatrices, qui se sont peut-être trop satisfaites de la situation précédente, considérant une mesure temporaire comme gravée dans le marbre. La Suisse vit une situation économique dont peu de ses voisins peuvent se targuer. Même si le PIB risque de se contracter dans l’année en cours, elle ne va pas vivre une catastrophe économique majeure comme certains le laissent entendre. Il est important de relativiser ces évènements et d’attendre plusieurs mois avant de porter un jugement. Avant de répondre à la question : "La Suisse peut-elle se relever ?", il vaudrait mieux se demander s’il s’agit réellement d’une chute mortelle ou plutôt d’une période difficile, mais temporaire.