La « grosse vilaine bulle » que Trump, alors candidat à la présidence, avait identifiée à propos des marchés américain est réelle.

Nous vous en avons déjà donné 20 preuves dans de récentes chroniques. Nous versons aujourd’hui cinq nouvelles preuves à notre dossier.

21. Le S&P n’a jamais été aussi cher comparé aux bénéfices des entreprises

Le graphique ci-dessous représente la valeur de l’indice S&P 500 divisé par les résultats des entreprises. A nouveau, nous avons atteint des niveaux historiques : les entreprises n’ont jamais été aussi valorisés par rapport aux résultats qu’elles sont capables de délivrer. Lorsque (et non pas si) la bulle éclatera, la chute sera sévère. Le marché n’a été aussi proche du niveau actuel de 11,3 que durant quelques mois de pure frénésie de marché au début du siècle, en 1999.

22. La hausse des prix des produits de base devient évidente

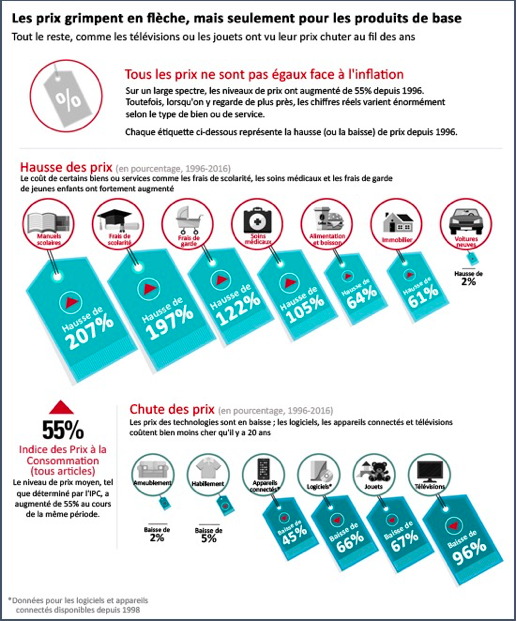

Jeff Desjardins remarque dans Visual Capitalist : « les prix grimpent en flèche mais uniquement pour les produits nécessaires. » Alors que l’inflation fait augmenter les prix dans tous les secteurs d’un marché donné, les Etats-Unis connaissent une hausse modérée dans des secteurs spécifiques de l’économie.

Vous souvenez-vous de dinosaures comme Circuit City (distributeur américain spécialisé dans le commerce d’ordinateurs personnels, de jeux vidéo et de produits électroniques grand public, NDLR) ou Radioshack (entreprise américaine de vente de produits et de composants électroniques, NDLR) ? La disparition de telles enseignes de proximité pourrait bientôt avoir lieu dans des secteurs qui connaissent une forte hausse des prix.

23. Banques systémiques et risque systémique toujours plus intense

Les grandes banques sont aussi interdépendantes et dangereuses qu’elles l’étaient avant la crise de 2008. Le FMI indique que la Deutsche Bank est « le contributeur net le plus important aux risques systémiques. » Une telle interdépendance peut entraîner un effet de contagion à travers le monde entier. Lorsqu’une banque A un prend froid, la suivante B a une pneumonie.

Selon ce rapport du FMI, « les nœuds bleus, violets et verts indiquent les banques européennes, américaines et asiatiques, respectivement. L’épaisseur des flèches montre les liens (vers l’intérieur comme vers l’extérieur) et la flèche montre la direction des retombées. La taille du nœud reflète la taille des actifs. »

24. Des banques plus grosses et plus endettées qu’avant 2008

Les grosses banques laisseront un cratère encore plus grand qu’en 2008 lorsque l’énorme bulle de la dette éclatera. Selon le U.S Treasury Office of Financial Research, « la taille de la banque est un composant important du risque systémique. » La taille des bulles ci-dessous devrait vous alarmer. «

… le défaut d’une banque avec un fort indice de connectivité aura un effet plus grand sur le reste du système bancaire. En effet, l’origine de son défaut se répandra sur les autres institutions financières, créant un effet de cascade qui pourrait conduire à d’autres défauts. » « Un effet de levier élevé, mesuré comme le ratio du total des actifs rapporté au capital Tier 1, a tendance à être associé à une forte connectivité financière ; or, beaucoup des plus grandes institutions sont élevées sur les deux dimensions… » « Plus grande est la banque, plus l’effet d’entraînement est élevé si elle fait défaut ; plus son effet de levier est élevé, plus elle est encline à faire défaut sous la pression ; et plus son indice de connectivité est élevé, plus grande sera la part du défaut qui entrera en cascades dans le système bancaire. »

« Le produit de ces trois facteurs fournit une mesure globale du risque de contagion que posent les banques pour le système financier. »

25. Un « choc des prix » des actifs à venir selon l’Office of Financial Research américain

Le PER montre la valeur de l’action d’une entreprise rapporté à son résultat. Le graphique ci-dessous montre que le PER, cycliquement ajusté, a atteint un niveau correspondant à ce qu’on avait avant les trois plus grands déclins du marché boursier durant le siècle dernier. On peut le voir dans le graphique ci-dessous :

« Le prix de l’immobilier commercial a également grimpé et les taux de capitalisation, l’une des mesures du rendement attendu sur un bien immobilier, sont proches des plus bas records. Un choc des prix dans l’un de ces marchés pourrait menacer la stabilité financière américaine si les actifs étaient principalement détenus par des entités qui utilisent des effets de levier à hautes doses et du financement à court terme. « Un choc des prix qui coïnciderait avec une forte hausse des défauts des entreprises américaines amplifierait les risques… Nous sommes préoccupés par les risques de marché auxquels les banques et assureurs américains sont exposés. »

Nous verserons les cinq dernières preuves à notre dossier de méga bulle sans précédent historique, après-demain. Craig Wilson

Pour plus d’informations et de conseils de ce genre, c’est ici et c’est gratuit