Les shutdowns du gouvernement US appartiennent désormais au passé. Cette « bonne nouvelle » en dissimule une beaucoup plus sinistre…

Comme vous le savez, la législation américaine fixe une limite au montant de la dette fédérale. Si le gouvernement souhaite procéder à des dépenses telles que cette limite doit être dépassée, le Congrès US doit alors voter le relèvement du plafond de la dette (en anglais « debt ceiling »).

À défaut, le Trésor ne peut plus émettre de bons pour financer les dépenses du gouvernement (sauf mesures extraordinaires prises par le Trésor), et c’est le shutdown, la paralysie administrative.

Historiquement, la Maison Blanche et le Congrès ont toujours fini par se mettre d’accord pour relever le plafond de la dette, ce qui a permis aux gouvernements successifs de continuer de gonfler cette énorme bulle de crédit.

23 juillet : le plafond de la dette à nouveau relevé

Les États-Unis ont eu affaire à un nouvel épisode de ce genre au mois de juillet. Comme d’habitude, après des semaines de négociations, un nouvel accord a été conclu entre les républicains et les démocrates.

Le 23 juillet dernier, il a été entériné que le gouvernement fédéral aura droit à une rallonge de 50 Milliards de dollars cette année, et de 54 Milliards supplémentaires l’année prochaine.

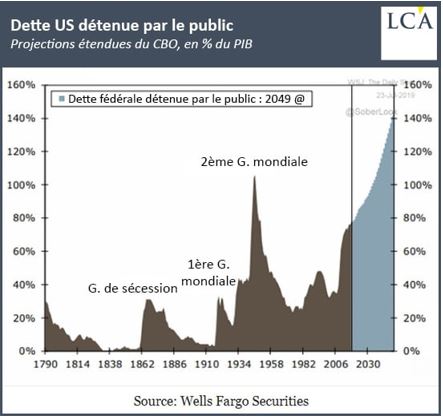

Les lumières du Capitole ne s’éteindront donc pas au 1er octobre prochain. Ce n’est pas encore cette fois-ci que les États-Unis feront défaut et l’administration Trump pourra augmenter ses dépenses jusqu’en juillet 2021. Ouf, la fête pourra continuer jusqu’à la prochaine élection présidentielle... et peut-être même au-delà, puisque dans sa dernière projection, le Bureau du budget du Congrès américain (CBO) s’attend à ce que le montant de la dette fédérale atteigne 140% du PIB américain d’ici à 2049.

Républicains et démocrates, même combat ?

Bruno Bertez commentait alors :

« En vertu de l’accord qui vient d’être conclu, les républicains ont leurs armes. Les démocrates obtiennent leur beurre. Ainsi on a le beurre et les canons. Le tout financé – si l’on ose dire, car le mot exact serait plutôt ‘non financé’ – par le crédit et surtout la complaisance du reste du monde. Aucun espoir de responsabilité fiscale, nous le suggérons depuis longtemps. C’est l’unilatéralisme total, irresponsable et cynique… »

Nous reviendrons dans un prochain billet sur l’épineuse question du financement du déficit extérieur américain. D’ici là, Bruno Bertez poursuit :

« Nous nous attendons toujours à ce que les démocrates dépensent beaucoup, mais les républicains n’ont pas eu le moindre sursaut, ils ont abandonné leurs principes de baisse des impôts et de limitation des déficits. Les républicains ne le sont plus. Ils se sont détournés de leur ancienne religion fiscale, ils ont fait la paix avec le Big Government, le Grand Gouvernement… et ont été élus.

Les républicains vénèrent leur gourou Arthur Laffer, avec sa courbe célèbre. Maintenant, ils peuvent dépenser comme des démocrates sans rien prendre dans les poches des contribuables. Les déficits ne comptent plus dans le nouveau catéchisme, on n’a même plus besoin d’attendre la TMM ! »

Comme le dit le site ZeroHedge, sur le plan du conservatisme budgétaire, on a désormais affaire à des RINO : des « Republicans in name only » [NDLR : des républicains qui n’en ont que le nom], menant le même combat que les démocrates – même si cela se voit moins.

La démocrate Elizabeth Warren propose d’annuler 640 Milliards de dollars de dette étudiante et la gratuité des droits d’entrée dans les universités

Or cela n’est pas sans créer un certain nombre de problèmes. Le premier d’entre eux étant bien sûr l’augmentation du poids des intérêts sur la dette publique.

Avec un déficit budgétaire galopant, la charge d’intérêts est de plus en plus élevée

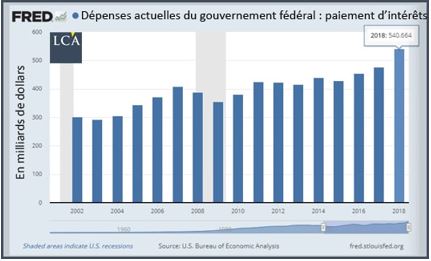

La charge financière que représentent les intérêts sur la dette publique a-t-elle baissé avec le retournement de la courbe des taux ? Pas vraiment, ce serait même plutôt le contraire !

La dette fédérale ayant atteint les 22 000 Milliards de dollars fin 2018 (grâce à un déficit budgétaire de 779 Milliards de dollars), le montant des intérêts sur la dette publique a cette année-là atteint le montant record de 540 Milliards de dollars.

Cela n’est rien puisqu’à en croire les prévisions budgétaires conservatrices du Trésor US, les intérêts sur la dette publique devraient atteindre un nouveau record à 591 Milliards de dollars durant l’année fiscale 2019 (+10%).

La situation ne devrait pas s’arranger dans les années à venir puisque le Trésor prévoyait fin juillet que le déficit budgétaire n’allait cesser d’augmenter jusqu’en 2020, dépassant à cette date le montant symbolique des 1.000 Milliards de dollars (soit plus de 10% du PIB).

Sacré retournement de veste de la part d’un candidat qui prétendait en avril 2016, lors d’un entretien avec le Washington Post, être en mesure d’éliminer « sur une période de huit ans » la dette fédérale qui se montait alors à 19.000 Milliards de dollars…

Pour l’instant, la situation est sous contrôle

Tant que les dépenses d’intérêts ne dépassent pas le déficit primaire (c’est-à-dire avant prise en compte des intérêts de la dette), « tout va bien » (avec tous les guillemets du monde).

Là où les choses commencent à se corser, c’est lorsque le montant des intérêts devient supérieur au déficit primaire : le gouvernement n’a alors plus aucune marge de manœuvre.

Comme le résument Les Échos :

« Si ce montant est supérieur, alors l’intégralité des emprunts va dans le remboursement des intérêts de la dette. Et le pays se trouve totalement dépendant de l’évolution des taux d’intérêt. »

Et cette fois-ci, j’ai un calendrier (tout ce qu’il y a de plus officiel) à vous proposer, comme nous le verrons prochainement.

Pour plus d'informations et de conseils de ce genre, c'est ici et c'est gratuit

.JPG)