Compte tenu des difficultés et chocs économiques et géopolitiques des six premiers mois de l'année 2016, l'incertitude et la volatilité auraient pu être de mise cet été.

Les marchés mondiaux ont toutefois été relativement calmes dans l'ensemble, les investisseurs restant rassurés par l'argent facile injecté dans le système financier par les banques centrales, qui a continué de soutenir les valorisations des actifs.

Il est cependant évident pour la plupart des observateurs que les mesures de relance des banques centrales, et en particulier le programme d'achat d'obligations de la BCE, entraînent une distorsion des marchés mondiaux. Nous avons pleinement conscience des conséquences sur les taux d'intérêt mondiaux, ainsi que sur les déficits des régimes de retraite, les bénéfices des entreprises et les valorisations relatives. L'impact positif de la politique monétaire sur l'économie est désormais discutable, et la principale question consiste à savoir si nous nous dirigeons vers une situation où le remède est peut-être pire que la maladie, en particulier au Royaume-Uni et en Europe.

Nous savons que sans assouplissement quantitatif, les rendements des obligations de base augmenteraient, mais il est plus difficile de prédire les effets de l'absence de QE, compte tenu du niveau élevé de la dette à l'échelle mondiale ainsi que de la faiblesse et de la fragilité du système financier. La situation serait sans aucun doute pire sans l'intervention des banques centrales, ce qui ne signifie toutefois pas que la relance monétaire n'a pas faussé la valorisation des actifs.

En effet, certaines des évolutions les plus importantes de ces dernières semaines ont touché les obligations, aussi bien celles des entreprises que des gouvernements. Les obligations à haut rendement européennes ont rebondi à des niveaux qui, auparavant, nous incitaient à réduire notre exposition, tandis que les rendements des Gilts à échéance longue se sont inscrits en hausse depuis le référendum sur l'adhésion à l'UE, dépassant 30%, soit un niveau bien supérieur aux rendements des actions. Bien évidemment, les rendements ont dans l'ensemble chuté.

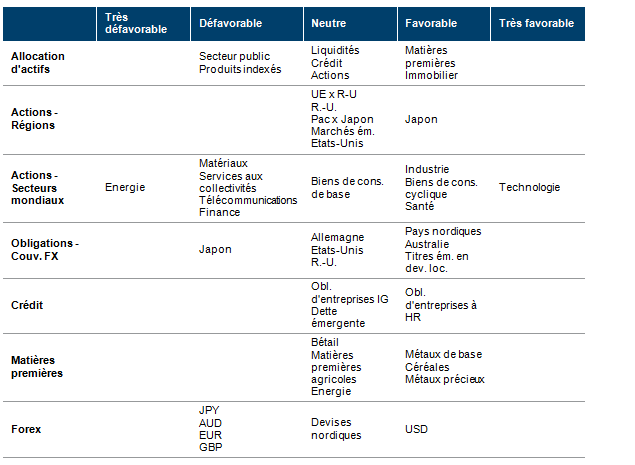

Positionnement dans les portefeuilles

Le net rebond du crédit nous a poussés à réévaluer notre position sur les segments investment grade et du haut rendement européens, mais nous avons décidé de maintenir nos allocations inchangées. Notre exposition au crédit est globalement neutre avec une prédilection pour le haut rendement au détriment des titres investment grade, sur lesquels nous adoptons une position légèrement négative, déterminée par la fin proche du cycle de crédit, la croissance économique faible et la baisse de la rentabilité.

Traditionnellement, les activités de fin de cycle, telles que les fusions-acquisitions et les rachats d'actions financés par la dette ont tendance a avoir un impact négatif sur la classe d'actifs, tandis que la progression de l'argent facile en Europe réduira davantage le coût du crédit. Par ailleurs, les valorisations sont désormais raisonnables, alors qu'elles semblaient bon marché plus tôt dans l'année.

Comme mentionné précédemment, la volatilité a été limitée sur les marchés actions, malgré les risques importants qui se profilent à l'horizon. Dans cet environnement de chute de la volatilité, nous avons gardé un œil sur les problèmes politiques, tels que l'élection présidentielle aux Etats-Unis et le référendum en Italie qui se tiendront bientôt, ainsi que sur d'autres éléments susceptibles de créer des tensions, à l'image de la hausse de la livre sterling (qui pourrait pénaliser les fonds libellés dans cette devise) ou d'un rallye du dollar (qui pourrait mettre une nouvelle fois les marchés émergents et mondiaux sous pression).

Le système bancaire reste fragile et une injection de capitaux significative sera encore nécessaire dans les pays périphériques. Il est presque indéniable que le Brexit a fragilisé l'Union européenne et réduit le pouvoir d'Angela Merkel, ce qui suscite quelques doutes quant aux perspectives pour l'UE. Tous ces éléments renforcent l'incertitude globale sur les marchés, ce qui explique en partie la plus grande connaissance des publications de statistiques économiques ou des annonces de banques centrales et les réactions plus fortes à celles-ci.

Si nous détenons des actions et du crédit malgré notre réticence compte tenu de ces marchés et restons très attentifs au rendement, nous n'avons pas opéré de changement majeur à notre modèle d'allocation. Notre scénario de base prévoit toujours une croissance atone, une inflation faible et des taux bas, des perspectives que même les résultats des mesures de relance budgétaire ne menacent pas, bien que celles-ci restent nécessaires.

Les baisses de taux d'intérêt ne peuvent stimuler la demande que si elles s'accompagnent d'une expansion budgétaire efficace, ce qui rend la situation actuelle de plus en plus difficile à accepter, à moins que les gouvernements n'utilisent la marge de manœuvre octroyée par les taux plus faibles pour accroître leurs dépenses budgétaires. L'Europe a en effet été critiquée pour avoir associé cure d'austérité et taux faibles, ce qui enfreint cette « relation budgétaire ».

Certains signes laissent toutefois penser que des mesures budgétaires pourraient être prises, du moins aux Etats-Unis. Les deux candidats à l'élection présidentielle y ont fait allusion dans leur campagne électorale et il existe des précédents historiques de candidats ayant demandé la réduction des déficits qui ont finalement adopté des mesures d'expansion budgétaire. Si les idées d'Hillary Clinton et de Donald Trump divergent quant à l'implémentation d'une telle expansion, il est évident qu'elle impliquerait une hausse des dépenses d'infrastructure.