Une bulle peut se définir comme un écart important et persistant de la valeur d'un actif par rapport à sa valeur fondamentale. Cette définition, qui parait assez simple, comporte pourtant une hypothèse très forte : la possibilité de déterminer la valeur fondamentale d'un actif.

Une bulle devient donc "bulle" uniquement après son explosion : avant, il est très difficile de savoir si la forte appréciation d'un actif financier est due (1) à une réelle hausse rationnelle des anticipations et donc à une hausse de la valeur fondamentale de l'actif ou bien (2) à une déviation par rapport à la valeur fondamentale, due à des comportements mimétiques ou au fait que la moitié du marché soit sous perfusion de coke (euphorie des marchés / irrationalité). Et encore...

Selon Eugène Fama, prix Nobel d'Economie 2013, les bulles n'existent même pas : une forte hausse du prix d'un actif suivie d'une forte baisse peut exister simplement car l'arrivée d'une nouvelle information entraine un changement des anticipations et une révision forte et brutale de la valeur fondamentale. En mettant de côté la vision "néo-classique / efficience des marchés" poussée à l'extrême (car sinon l'article est terminé, les bulles n'existant pas, difficile de faire un article sur les bulles...), une Banque Centrale a t-elle pour rôle (1) d'empêcher la formation de bulle (2) de limiter la casse quand une bulle explose ou (3) de ne rien faire du tout ? Pour cela, le Captain' va s'appuyer largement sur un excellent Working Paper du FMI publié la semaine dernière "Asset Bubbles: Re-thinking Policy for the Age of Asset Management" (Brad Jones, 2015).

La question du rôle d'une Banque Centrale est sous-jacente aux effets de l'explosion d'une bulle et à la capacité de détecter les bulles. Concernant le premier point, il est maintenant largement accepté, plus encore depuis crise des subprimes et la bulle immobilière américaine, que l'explosion d'une bulle peut avoir des effets négatifs très importants sur l'économie réelle. Ceci nous permet déjà d'éliminer la solution (3) proposée en introduction. Sur le papier, la meilleure solution entre (1) et (2) serait d'empêcher les bulles de se former. Mais pour empêcher quelque chose de se former, il faut être capable de l'identifier. Et là, cela devient beaucoup plus complexe ! Selon Alan Greenspan, l'ancien président de la Federal Reserve américaine, cela implique donc qu'une Banque Centrale soit en mesure d'estimer la valeur fondamentale d'un actif, et surtout de le faire mieux que le marché et ses millions d'investisseurs, ce qui est selon Greespan "l'un des défis les plus redoutables pour une Banque Centrale". Cela implique aussi d'être capable de séparer la composante rationnelle (hausse de la valeur fondamentale) de la composante irrationnelle (bulle), ce qui est loin d'être simple.

"There is a fundamental problem with market intervention to prick a bubble: it presumes that you know more than the market … Identifying a bubble in the process of inflating may be among the most formidable challenges confronting a central bank, pitting its own assessment of fundamentals against the combined judgment of millions of investors". Alan Greenspan

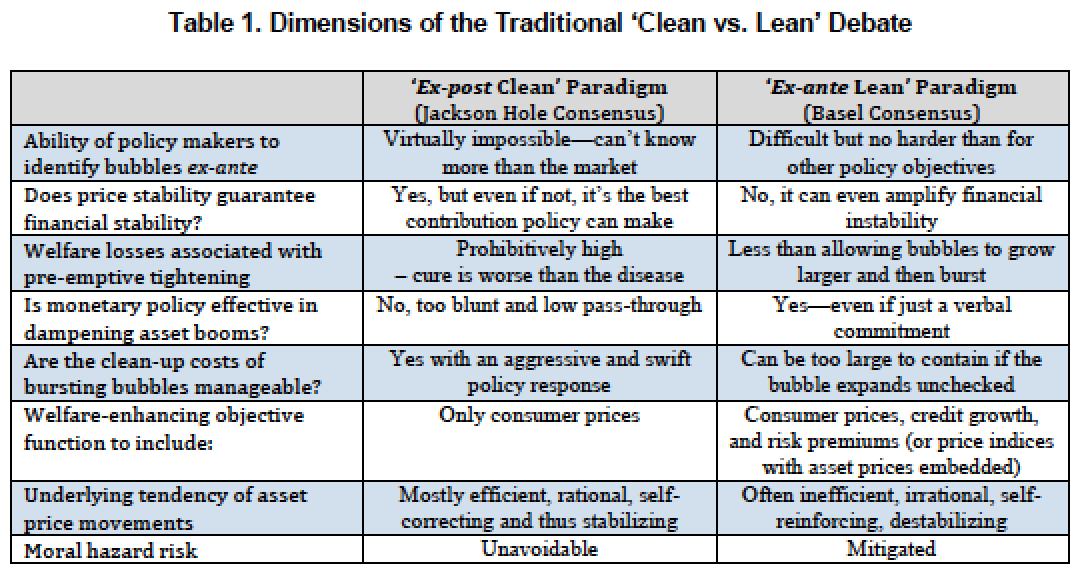

Si l'on se base sur l'idée qu'il est impossible de prévoir et de détecter une bulles, l'important est alors d'y répondre de manière appropriée lors de l'éclatement pour "nettoyer" le marché et le faire repartir : c'est le paradigme "ex-post clean". Ce paradigme place l'objectif d'inflation au centre de la politique monétaire : l'objectif unique d'une Banque Centrale doit être d'assurer la stabilité des prix des biens et services, sans se soucier de l'évolution du prix des actifs. De plus, vouloir contrôler le prix des actifs aurait un coût important : "le remède est pire que la maladie" ("cure is worse than disease"). En effet, empêcher la formation de bulles via la politique monétaire implique donc une hausse de taux d'intérêt, qui aurait des répercussions négatives sur la croissance et l'emploi sans forcément d'ailleurs totalement "calmer" les marchés.

De l'autre côté, même en acceptant le fait que les bulles soient difficilement détectables et que cela ait un coût d'essayer de prévenir leur formation, le paradigme "ex-ante lean" se base sur le fait que les coûts associés à l'éclatement d'une bulle sont tellement élevés qu'il faut absolument prévenir la formation des bulles. L'objectif d'une Banque Centrale ne doit donc plus être uniquement la stabilité de l'inflation (l'inflation étant calculé uniquement en fonction de l'évolution du prix des biens et services, sans inclure le prix des actifs financiers), mais inclure, en plus de l'objectif d'inflation, un objectif de stabilité financière (en surveillant par exemple le prix des actifs ou l'évolution du crédit). Cette méthode préventive permet de plus de limiter l'aléa moral qui est très présent dans le paradigme "ex-post clean", avec un raisonnement pour les investisseurs basé sur le principe "tant que la bulle gonfle je gagne, si elle explose la Banque Centrale va intervenir et me sauver, donc je n'ai aucune raison de ne pas prendre un max' de risque".

Le tableau ci-dessous, extrait de l'étude du FMI, résume le débat "Clean Versus Lean" et ce que cela implique au niveau du rôle d'une Banque Centrale face aux bulles.

Depuis la crise des "subprimes", la balance penche de plus en plus fortement du côté "Ex-ante Lean", avec un certain consensus sur le fait (1) que la stabilité du prix des biens et services ne permet pas la stabilité financière ni la stabilité économique et (2) que les bulles sur les marchés financiers peuvent avoir un effet dévastateur sur l'économie réelle. Concernant le point (1), il est intéressant de rappeler la théorie du paradoxe de la tranquillité de Minsky : lors d'une période de stabilité économique (dont la stabilité des prix), la confiance des agents économiques augmente et ces derniers ont tendance à prendre davantage de risque, ce qui peut déstabiliser par la suite les marchés. Et concernant le point (2), la crise des subprimes est une démonstration claire de cela, comme le souligne Frederic Mishkin dans "How Should Central Banks Respond to Asset-Price Bubbles? The ‘Lean' versus ‘Clean' Debate After the GFC" (2011)

"The global financial crisis undermined one of the key linchpins of the argument for the Greenspan doctrine that the cost of cleaning up after an asset price bubble burst would be low. To the contrary, it is now recognized that the cost of cleaning up after an asset-price bubble bursts can be very high if it is followed by a financial crisis, as occurred during the Global Financial Crisis period." F. Mishkin

Il faut cependant distinguer deux types de bulles : les "bulles de crédit" et les "bulles d'exubérance irrationnelle". Les "bulles de crédit", comme par exemple la bulle immobilière américaine, sont en général beaucoup plus nocives pour l'économie réelle que les "bulles d'exubérance irrationnelle", comme la bulle Internet de la fin des années 1990. F. Mishkin explique donc qu'il faudrait donc principalement s'attaquer aux bulles de crédit en mettant en place des régulations macroprudentielles afin de limiter l'expansion du crédit lorsqu'une situation de "surchauffe" est identifiée par la Banque Centrale, par exemple en cas d'explosion du nombre de crédit accordé ou de baisse du niveau d'exigence des banques lors de l'octroi de crédit...

Conclusion : La crise financière a fait évoluer le débat concernant le rôle des Banques Centrales et la prévention de la formation des bulles. Un consensus semble se former en ce qui concerne le fait que la stabilité des prix ne permet pas de garantir pas la stabilité économique, et donc qu'une Banque Centrale doit aussi s'intéresser à l'évolution du prix des actifs et à l'évolution du crédit. Ensuite, entre "il faut le faire" et "comment le faire", il y a un fossé qui est assez large, et il faudra du temps pour que différentes mesures soient mises en place. Mais bon, au moins la crise aura servi à quelque chose ! Eugène Fama ne serait pas super content de cette conclusion, mais bon (ci-dessous une réponse de Fama lors d'une interview de 2010 à propos de la crise des subprimes)... - Journalist : Many people would argue that, in this case, the inefficiency was primarily in the credit markets, not the stock market that there was a credit bubble that inflated and ultimately burst. - Fama : I don't even know what that means. People who get credit have to get it from somewhere. Does a credit bubble mean that people save too much during that period? I don't know what a credit bubble means. I don't even know what a bubble means. These words have become popular. I don't think they have any meaning.